確定申告のご案内

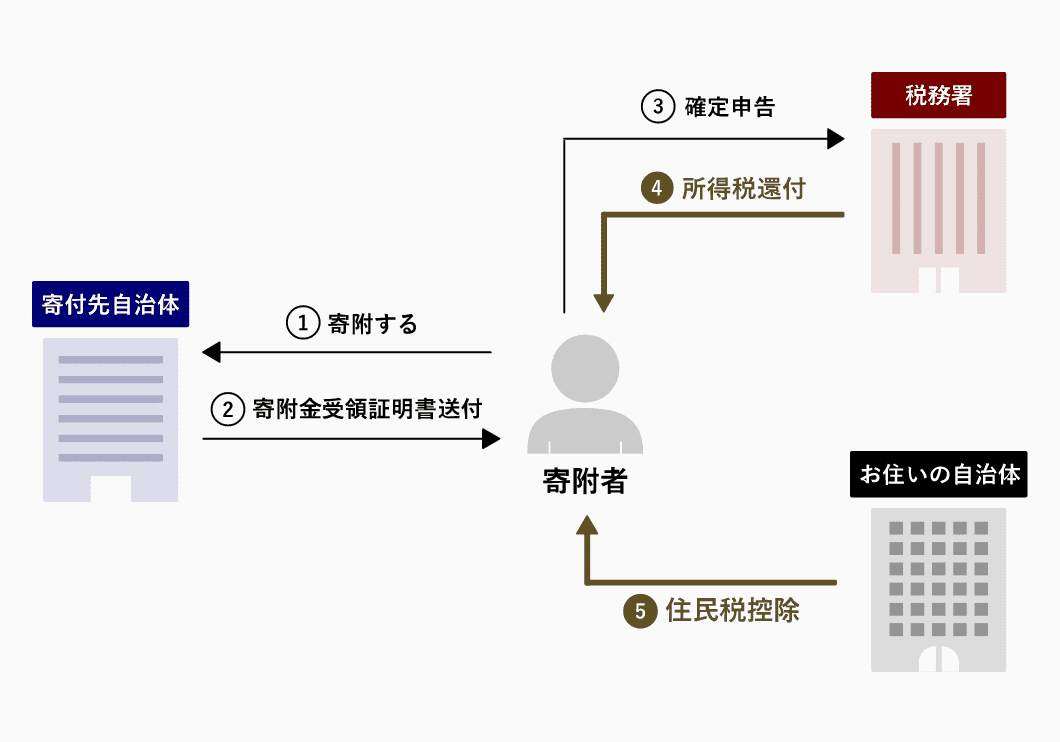

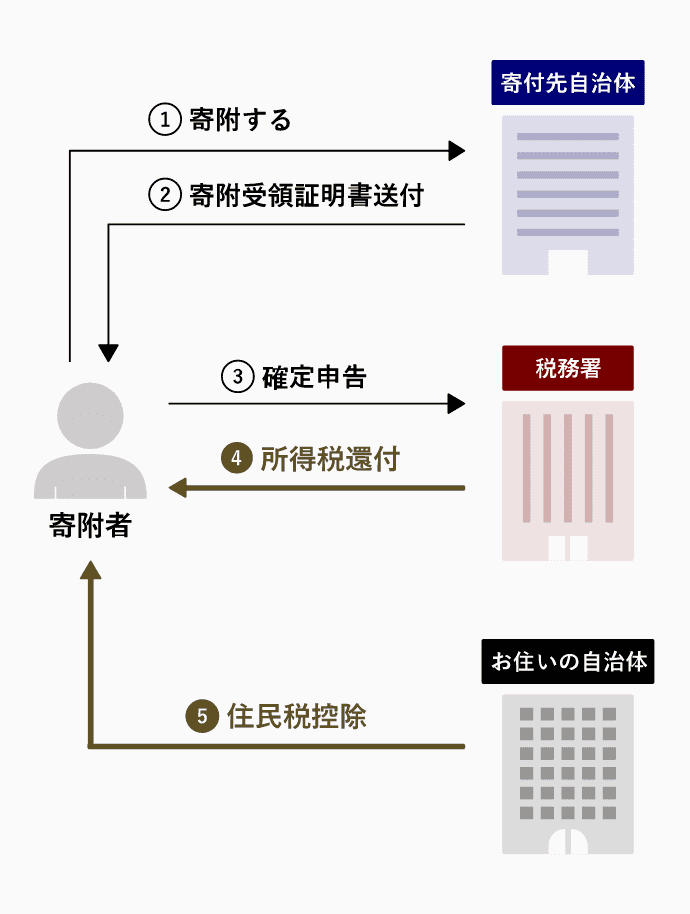

ふるさと納税を利用した人は、確定申告を行うことで、控除上限額内の2,000円を超える部分が、所得税・住民税から還付・控除されます。

本ページでは、確定申告の申告書作成方法をご紹介いたします。

「ワンストップ特例申請」をご利用されない場合や、「ワンストップ特例申請」を忘れてしまった方も、確定申告をすることによって税金の還付・控除を受けることができます。

確定申告とは

確定申告は、1年間(1月1日~12月31日)のすべての所得と納めるべき税金を計算して、税務署に申告・納税を行うことです。

一般的に給与所得者は、企業で年末調整を行うことで毎年の税額を確定しているため自ら確定申告をする必要がありません。

ただし、給与所得者であっても、給与の年間収入金額が2,000万円を超える場合、「医療費控除」や「住宅ローン控除」を受ける場合など、確定申告が必要になる場合があります。

2026年 確定申告

2025年分(令和7年分)の確定申告の提出スケジュールは、

2026年(令和8年)2月16日(月)

〜2026年(令和8年)3月16日(月)

までです。

→ 令和6年能登半島地震に関するお知らせ(国税庁HP)

確定申告の流れ 4ステップ

STEP.1

確定申告が必要か確認する

ふるさと納税で寄附された方は、確定申告を行うことで還付・控除を受けることが可能です。

「ワンストップ特例申請」をご利用されない(利用できない)場合や「ワンストップ特例申請」を忘れてしまった場合でも、確定申告をすることによって税金の還付・控除を受けることができます。

確定申告と「ワンストップ特例申請」の併用は出来ませんのでご注意ください。

すでにワンストップ特例申請を行った後に確定申告を行う場合は、ワンストップ特例申請書を提出済みの自治体の分も含め、全てのふるさと納税の寄附金控除の申請を確定申告にて再度行う必要があります。

確定申告が必要な場合

下記に1つでも該当する方は、確定申告が必要となります。

- 個人事業主の方

- 不動産収入がある方

-

給与所得者の方で、確定申告が必要な方

- ・給与の年間収入金額が2,000万円を超える方

- ・2か所以上から給与の支払を受けている方で、年末調整されなかった給与の収入金額と給与所得と退職所得を除く各種所得金額との合計額が20万円以上の方

- ・給与所得及び退職所得以外の所得(副収入など)の金額の合計額が20万円を超える方

- ・「医療費控除」や「住宅ローン控除(1年目のみ)」などで税金の控除・還付を受ける方

- 1年間(1月1日〜12月31日)で6自治体以上にふるさと納税をした方

- 1年間(1月1日〜12月31日)で5自治体以内で、「ふるさと納税ワンストップ特例制度」の申請期日に間に合わなかった方

また、上記以外にも確定申告が必要になるケースがございます。

詳しくは国税庁ホームページをご確認いただくか、所轄の税務署にご相談くださいますようお願いします。

確定申告と「ワンストップ特例制度」の併用はできませんのでご注意ください。

ワンストップ特例制度を利用したあとに確定申告を行う場合は、ワンストップ特例申請書を提出済みの自治体の分も含め、全てのふるさと納税の寄附金控除の申請を再度行う事を忘れないようにしましょう。

確定申告が不要な場合

下記に該当する方は、確定申告は不要となります。

- ふるさと納税の対象自治体が、1年間(1月1日〜12月31日)で5自治体以内の方で、「ワンストップ特例制度」を利用された方

STEP.2

確定申告に必要なもの

-

- 寄附金受領証明書

-

対象期間の全ての寄附先の自治体から届く「寄附金受領証明書」が必要になります。

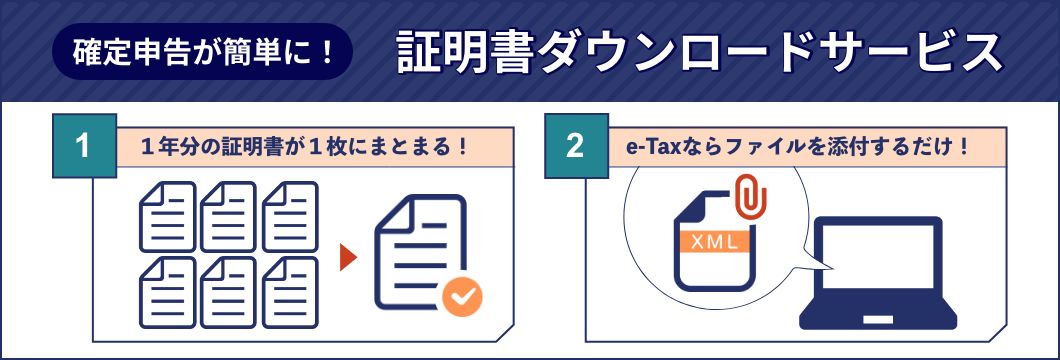

※e-Taxをご利用の方は「寄附金控除に関する証明書」をマイページからダウンロード、またはマイナポータル連携から取得することが可能です。

-

- 対象期間の源泉徴収票

(お持ちの方のみ) - 確定申告の項目を記入する際に使用する、対象期間の源泉徴収票が必要になります。

- 対象期間の源泉徴収票

-

- 還付金受取用の口座番号

- 還付金振込用のご本人名義の口座情報が必要になります。

-

- 「マイナンバーカード」

(または、通知カード+本人確認書類) -

下記の表の通りにご用意ください。

※マイナンバーカードのコピーを添付される際は、表面および裏面のコピーが必要になります。(郵送で提出される場合は、必ずコピーが必要になります。)※「通知カード」で申請される場合、通知カードに記載された氏名、住所等が住民票に記載されている事項と一致しているときは、通知カードをマイナンバーを証明する書類として使用できます。

令和2年5月25日以降、氏名、住所等の記載事項の変更がある方は、マイナンバーカード又はマイナンバーが記載された住民票の写し若しくは住民票記載事項証明書でマイナンバーの証明が可能です。

- 「マイナンバーカード」

| 「マイナンバー(個人番号) カード」をお持ちの方 |

「通知カード」を お持ちの方 |

「マイナンバー(個人番号) カード」「通知カード」 どちらもお持ちでない方 |

|

|---|---|---|---|

書類 |

マイナンバー(個人番号) カードの裏のコピー  |

通知カードのコピー

|

マイナンバー(個人番号)が 記載された住民票のコピー |

書類 |

マイナンバー(個人番号) カードの表のコピー  |

写真付き証明書をお持ちの場合 次のうちいずれか

1点のコピー

写真付き証明書をお持ちでない場合 次のうちいずれか

2点のコピー

|

|

※2025年12月2日以降、健康保険の被保険者証は本人確認書類としてご利用いただけません。

| 「マイナンバー(個人番号)カード」 をお持ちの方 |

|

|---|---|

確認 の書類 |

マイナンバー(個人番号) カードの裏のコピー  |

の書類 |

マイナンバー(個人番号) カードの表のコピー  |

| 「通知カード」をお持ちの方 | |

|---|---|

確認 の書類 |

通知カードのコピー

|

の書類 |

写真付き証明書をお持ちの場合 次のうちいずれか1点のコピー

写真付き証明書をお持ちでない場合 次のうちいずれか2点のコピー

|

※2025年12月2日以降、健康保険の被保険者証は本人確認書類としてご利用いただけません。

| 「マイナンバー(個人番号)カード」 「通知カード」どちらもお持ちでない方 |

|

|---|---|

確認 の書類 |

マイナンバー(個人番号)が 記載された 住民票のコピー |

の書類 |

写真付き証明書をお持ちの場合 次のうちいずれか1点のコピー

写真付き証明書をお持ちでない場合 次のうちいずれか2点のコピー

|

※2025年12月2日以降、健康保険の被保険者証は本人確認書類としてご利用いただけません。

STEP.3

申告書の作成

申告書の作成方法には、「手書きで作成」する方法と、「確定申告書等作成コーナーで作成」する方法があります。

確定申告書等作成コーナーを利用すると、フォームに必要事項を入力するだけで、控除額などが自動計算されますので便利です。また、e-Taxを利用することで、申告書を紙に印刷せずに申告が可能です。

手書きで作成

国税庁ホームページから必要な用紙を印刷してご利用ください。

用紙は、税務署や確定申告会場のほか、市区町村の担当窓口や指導相談会場でもお受け取りいただけます。

手書きで申告書を作成した場合は、オンラインでの提出(e-Tax)はご利用いただけません。郵送または直接税務署に持参にて提出してください。

確定申告書等作成コーナーで作成

「確定申告書等作成コーナー」では、画面の案内に従って必要事項を入力することで、控除額などが自動計算されます。

「確定申告書等作成コーナー」の操作方法の詳細については、国定庁サイトにてご確認ください。

※e-Taxをご利用の方は「寄附金控除に関する証明書」をマイページからダウンロード、またはマイナポータル連携から取得することが可能です。

STEP.4

申告書の提出

申告書の提出方法には、手書きもしくは印刷した申告書を郵送また直接税務署に持参して提出する方法と、オンライン(e-Tax)で提出する方法があります。

オンライン(e-Tax)での提出では、ふるさと納税の「寄附金受領証明書」をデータ(XMLファイル)で申告書に添付して提出したり、マイナポータル連携を利用して証明書データを自動取得しe-Taxで送信することが可能です。

郵送または持参にて提出

手書きした、または「確定申告書等作成コーナー」で作成し印刷した申告書を、郵送または直接税務署に持参して提出します。

※各自治体から郵送される紙の「寄附金受領証明書」の添付が必要です。

オンライン(e-Tax)で提出

「確定申告書等作成コーナー」で作成した申告書を、e-Taxで送信して提出します。

E-Taxを活用することで、申告書の印刷や、紙の「寄附金受領証明書」の添付が不要となり便利です。

■ e-Taxのご利用方法の詳細については、下記国税庁ホームページをご参照ください。

→ e-Taxの利用方法(国税庁HP)

■ マイナポータル連携の事前準備・ご利用方法の詳細については、下記をご参照ください。

→ マイナポータル連携特設ページ(国税庁HP)

よくある質問

-

- Q2-1 ふるさと納税を行った後、どのような申告で税額控除や還付が受けられますか?

-

確定申告あるいはワンストップ特例申請にて税金の還付控除を受けることができます。確定申告の場合は、本年の所得税の還付と来年度の住民税の控除が受けられます。

ワンストップ特例申請の場合は、確定申告をした場合の所得税の軽減も合算されて、来年度の住民税から控除されます。※ワンストップ特例申請は、確定申告が不要な給与所得者で、寄附自治体が5自治体までの方が申請可能です。

-

-

Q2-2

控除を受けるためには

どのような手続きが必要ですか? -

控除を受ける方法は2つございます。

1) 「確定申告」に関して

ふるさと納税(各自治体への寄附)を行った年の確定申告を行っていただく必要がございます。

その際には、自治体より送付される「寄附金受領証明書」の添付が必要となります。2) 「ワンストップ特例制度」に関して

ワンストップ特例制度とは、確定申告を行わなくても、ふるさと納税の寄附金控除が受けられる仕組みです。

ただし、次の条件に当てはまる方が対象となります。>条件

①確定申告をする必要のない給与所得者等であること

②ふるさと納税を行う自治体の数が5団体以内であること>手続き

寄附先自治体へ「寄附金税額控除に係る申告特例申請書」を翌年1月10日までに必着で送付する必要がございます。

-

Q2-2

控除を受けるためには

-

-

Q2-3

税金が実際に控除されるのは

いつどのようにされますか? -

当年1月1日から12月31日までのふるさと納税で寄附をした場合

<確定申告をされた方>

寄附金控除額の上限額より「当年の所得税」と「翌年6月以降(~翌々年5月まで)の住民税」より控除されます。所得税から控除されるものは還付金として寄附者の指定した口座に振り込まれることになります。<ワンストップ特例制度を申請された方>

「翌年6月以降(~翌々年5月まで)の住民税」より控除されます。*控除額の計算等につきましては 総務省「ふるさと納税のしくみ」をご覧ください。

-

Q2-3

税金が実際に控除されるのは

-

- Q2-9 ワンストップ特例制度の申請を行った後、確定申告へ切り替えることはできますか?

-

「ワンストップ特例制度」を申請されていても、「確定申告」を行うことができます。

「確定申告」の処理が優先されるので、特に取り消しなどの連絡は不要ですが、「ワンストップ 特例制度」での控除申請は全て無効となります。 その為、既に提出済みの物も含め、全て確定申告での控除申請をしていただく必要がございます。*確定申告に必要な「寄附金受領証明書」は自治体より送付されます。

-

- Q2-10 ふるさと納税を行った後、年末調整を行えば申請は完了していますか?

-

年末調整では申請できませんので、必ず確定申告かワンストップ特例申請を行ってください。

-

-

Q2-12

寄附金受領証明書は

どうしたら入手できますか? -

『三越伊勢丹ふるさと納税』ポータルサイトよりお申し込みいただきますと、すべての寄附に対して確定申告時に必要な「寄附金受領証明書」について、寄附先自治体より発行されます。

自治体ごとに発送準備期間が異なりますため、下記よりお届けまでの目安時期についてご確認ください。

→ 自治体情報ページまた、目安時期を過ぎても届いていない場合は、お問い合わせフォームからご連絡ください。

→ お問い合わせフォーム

-

Q2-12

寄附金受領証明書は